Gửi Tiền Ngân Hàng Lãi Như Nào

Hàng tháng, tùy thuộc vào số tiền gửi tại ngân hàng và mức lãi suất ngân hàng đưa ra, doanh nghiệp sẽ nhận được một khoản tiền lãi tiết kiệm và nhiệm vụ của kế toán là hạch toán lãi tiền gửi ngân hàng đó. Dù số tiền lãi lớn hay nhỏ thì cũng cần được hạch toán và theo dõi trên sổ sách để xác định kết quả hoạt động kinh doanh của doanh nghiệp. Bài viết dưới đây, SAPP Academy sẽ hướng dẫn hạch toán kế toán ngân hàng để các bạn kế toán tham khảo.

Hàng tháng, tùy thuộc vào số tiền gửi tại ngân hàng và mức lãi suất ngân hàng đưa ra, doanh nghiệp sẽ nhận được một khoản tiền lãi tiết kiệm và nhiệm vụ của kế toán là hạch toán lãi tiền gửi ngân hàng đó. Dù số tiền lãi lớn hay nhỏ thì cũng cần được hạch toán và theo dõi trên sổ sách để xác định kết quả hoạt động kinh doanh của doanh nghiệp. Bài viết dưới đây, SAPP Academy sẽ hướng dẫn hạch toán kế toán ngân hàng để các bạn kế toán tham khảo.

Tài khoản 112 – Tiền gửi ngân hàng

Tài khoản 112 – Tiền gửi ngân hàng là tài khoản dùng để phản ánh số tiền hiện có của doanh nghiệp tại ngân hàng cũng như tình hình biến động tài khoản như tăng, giảm khoản tiền gửi không kỳ hạn.

Căn cứ để hạch toán tài khoản 112 là sao kê tài khoản ngân hàng kèm các giấy báo Nợ, giấy báo Có kèm theo các chứng từ gốc như: Giấy nộp tiền vào tài khoản, ủy nhiệm thu, ủy nhiệm chi, sec…

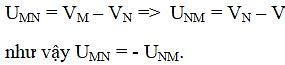

Kết cấu tài khoản 112 – Tiền gửi ngân hàng như sau:

Số tiền Việt Nam và ngoại tệ còn dư tại ngân hàng ở thời điểm báo cáo

Hướng dẫn hạch toán lãi tiền gửi ngân hàng

Lãi tiền gửi ngân hàng sẽ có hai trường hợp xảy ra là tiền gửi tiết kiệm không kỳ hạn và tiền gửi tiết kiệm có kỳ hạn, mỗi trường hợp sẽ có cách hạch toán khác nhau, cụ thể như sau.

Tài khoản sử dụng để hạch toán kế toán ngân hàng

Cụ thể hơn, để hạch toán lãi tiền gửi ngân hàng, cần sử dụng những tài khoản sau đây:

Mở sổ tiết kiệm cần tối thiểu bao nhiêu tiền?

Tùy theo chính sách của từng ngân hàng mà số tiền tối thiểu để mở tài khoản gửi tiết kiệm sẽ khác nhau. Tuy nhiên, các ngân hàng thường quy định số tiền gửi tiết kiệm tối thiểu dao động từ 50.000 - 1.000.000 đồng (tùy theo sản phẩm và hình thức mở tài khoản).

Khách hàng có thể tham khảo về mức tiền gửi tối thiểu của ngân hàng BIDV trong bảng sau:

Làm sao để mở tài khoản tiết kiệm?

Để mở tài khoản tiết kiệm thành công, khách hàng cần đáp ứng đủ điều kiện trong quy định của ngân hàng và thực hiện quy trình theo cán bộ ngân hàng hướng dẫn. Nếu mở tài khoản tiết kiệm của BIDV, khách hàng có thể tham khảo quy trình dưới đây:

Gửi tiết kiệm trực tuyến tại ứng dụng Internet Banking của BIDV

Nên lựa chọn ngân hàng nào để gửi tiết kiệm?

Khách hàng nên ưu tiên chọn gửi tiết kiệm tại các ngân hàng uy tín có lãi suất hấp dẫn và mức độ an toàn cao. Trong đó, ngân hàng BIDV thuộc top 10 ngân hàng thương mại Việt Nam uy tín theo báo cáo của Vietnam Report dựa trên quy mô, sự ổn định và triển vọng kinh doanh.

Khi lựa chọn gửi tiền tiết kiệm tại BIDV, khách hàng không chỉ được hưởng mức lãi suất hấp dẫn mà còn nhận được những lợi ích sau:

Ngân hàng BIDV thuộc top 10 ngân hàng thương mại Việt Nam uy tín, phù hợp để khách hàng gửi tiền tiết kiệm

Tài khoản 515 – Doanh thu hoạt động tài chính

Tài khoản 515 phản ánh tiền lãi tiền gửi ngân hàng, cổ tức, lợi nhuận được chia và doanh thu hoạt động tài chính doanh nghiệp nhận được.

Kết cấu tài khoản 515 – Doanh thu hoạt động tài chính:

Phản ánh các khoản doanh thu hoạt động tài chính phát sinh trong kỳ trong đó có lãi vay.

Bật mí 4 mẹo gửi tiết kiệm ngân hàng

Để gửi tiết kiệm ngân hàng hiệu quả và tối ưu khả năng sinh lời từ số tiền gửi, khách hàng có thể tham khảo 4 mẹo dưới đây:

Mẹo gửi tiết kiệm ngân hàng giúp khách hàng tối ưu khả năng sinh lời từ số tiền đã gửi

Cách 3: Phân loại theo các sản phẩm tiền gửi

Hiện nay, các ngân hàng có nhiều loại sản phẩm tiền gửi tiết kiệm để đáp ứng nhu cầu của khách hàng. Dưới đây là 3 loại sản phẩm tiền gửi phổ biến mà khách hàng có thể tham khảo:

Một số câu hỏi thường gặp khi gửi tiết kiệm tại ngân hàng

Gửi tiết kiệm là cách đầu tư an toàn và hiệu quả, phù hợp với nhiều khách hàng, tuy nhiên, vẫn còn vẫn còn một số thắc mắc xoay quanh gửi tiết kiệm ngân hàng. Dưới đây là một số câu hỏi thường gặp mà khách hàng có thể tham khảo thêm:

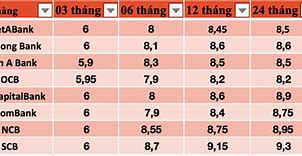

[Cập nhập] Lãi suất gửi tiết kiệm ngân hàng mới nhất

Tính đến tháng 5/2024, đa số các ngân hàng áp dụng mức lãi suất từ 1,6%/năm tới 3%/năm cho tiền gửi tiết kiệm kỳ hạn 1 tháng. Lãi suất tiết kiệm kỳ hạn 9 tháng không chênh lệch quá lớn so với kỳ hạn 6 tháng. Ngoài ra, các ngân hàng đang áp dụng lãi suất khoảng 5,3%/ năm đối với tiền gửi kỳ hạn 12 tháng và lãi suất từ 3,9% - 5,9%/ năm đối với tiền gửi kỳ hạn 24 tháng.

Lưu ý: Mức lãi suất thực tế có thể thay đổi tùy thuộc vào việc cân đối vốn của từng chi nhánh ngân hàng.

Để hiểu rõ hơn về lãi suất gửi tiết kiệm, khách hàng có thể tham khảo mức lãi suất gửi tiết kiệm tại quầy trong tháng 4 và tháng 5/2024 của BIDV tại bảng sau:

Lưu ý: Lãi suất có thể thay đổi tuỳ theo chính sách của ngân hàng trong từng thời kỳ.

Lãi suất gửi tiết kiệm có thể thay đổi tùy vào tình hình cân đối vốn của từng ngân hàng

Phân loại gửi tiết kiệm ngân hàng

Gửi tiết kiệm ngân hàng có thể phân loại theo 3 cách khác nhau dựa trên: Kỳ hạn gửi, hình thức gửi và các sản phẩm tiền gửi. Để lựa chọn loại hình gửi tiết kiệm phù hợp với nhu cầu và kế hoạch tài chính tương lai, khách hàng có thể tham khảo các cách phân loại dưới đây:

Rút tiền gửi tiết kiệm trước kỳ hạn được không?

Một số ngân hàng hiện nay có cho phép khách hàng rút tiền tiết kiệm trước khi tới kỳ hạn. Dựa trên thỏa thuận hoặc sản phẩm tiết kiệm mà khách hàng lựa chọn, ngân hàng sẽ thực hiện tất toán một phần hoặc toàn bộ tài khoản tiết kiệm cho khách hàng.

Tuy nhiên, đối với phần tiền rút trước kỳ hạn, khách hàng chỉ được nhận lãi suất không kỳ hạn (0,1% - 0,5%/năm). Mức lãi suất thỏa thuận ban đầu vẫn được áp dụng cho số tiền tiết kiệm còn lại.

Lưu ý: Nếu muốn rút số tiền lớn (vài trăm triệu đến vài tỷ đồng), khách hàng nên thông báo trước với phòng giao dịch để ngân hàng chuẩn bị và đảm bảo quá trình diễn ra thuận lợi.

Thông qua bài viết trên, BIDV hy vọng rằng khách hàng đã hiểu thêm về những mẹo gửi tiết kiệm ngân hàng cũng như cập nhật lãi suất gửi tiết kiệm mới nhất. Ngoài ra, khách hàng cũng cần cân nhắc đến mục tiêu tài chính cá nhân để chọn được hình thức gửi tiết kiệm phù hợp.

Nếu cần tư vấn hoặc hỗ trợ về các sản phẩm gửi tiết kiệm của BIDV, khách hàng vui lòng truy cập website https://www.bidv.com.vn hoặc liên hệ với BIDV qua hotline 1900 9247, các phòng giao dịch BIDV trên toàn quốc để được hỗ trợ nhanh chóng, chính xác nhất.

Hạch toán lãi tiền gửi không kỳ hạn

Khi kế toán xuất quỹ tiền mặt, ghi:

Khi tiền đang chuyển đã vào tài khoản ngân hàng của doanh nghiệp và doanh nghiệp nhận được giấy báo có, ghi:

Có TK 515: Doanh thu hoạt động tài chính (Lãi tiền gửi tiết kiệm không kỳ hạn)

Ví dụ: Công ty A nộp tiền mặt vào tài khoản ngân hàng số tiền là 200.000.000 đồng, trong kỳ không phát sinh nghiệp vụ và cuối kỳ, số dư trong tài khoản công ty A là 202.000.000 đồng. Hạch toán nghiệp vụ kinh tế phát sinh.

Cuối kỳ, căn cứ vào sao kê ngân hàng, sổ phụ, giấy báo Nợ, Có, kế toán ghi:

Tài khoản 128 – Đầu tư nắm giữ đến ngày đáo hạn

Tài khoản 128 dùng để phản ánh số dư hiện có cũng như tình hình biến động tăng, giảm các khoản đầu tư nắm giữ đến ngày đáo hạn như: tiền gửi tiết kiệm có kỳ hạn, trái phiếu, tín phiếu và các khoản đầu tư khác đến ngày đáo hạn.

Tài khoản 1281 – Tiền gửi có kỳ hạn phản ánh số tiền hiện có của khoản tiền gửi có kỳ hạn cũng như tình hình tăng, giảm.

Kết cấu tài khoản 128 – Tiền gửi có kỳ hạn:

Phản ánh tăng các khoản đầu tư nắm giữ đến ngày đáo hạn

Phản ánh giảm các khoản đầu tư nắm giữ đến ngày đáo hạn

Phản ánh giá trị khoản đầu tư nắm giữ đến ngày đáo hạn hiện có tại doanh nghiệp ở thời điểm báo cáo